Favor de no disparar al pianista, 3ª parte: los próximos dos años y más allá

Alastair Winter

(You can read the original English version here.)

Esta es la tercera de cuatro partes de esta serie escrita por Alastair Winter. Las partes anteriores son las siguientes:

Favor de no disparar al pianista, 1ª parte: los banqueros centrales están bajo fuego

Favor de no disparar al pianista, 2ª parte: ¿Cómo fallaron los banqueros centrales?

Alastair Winter escribe, por supuesto, su propia perspectiva, no la de TransEconomics o Genevieve Signoret.

Los índices de inflación anual en casi todas partes se mantendrán elevados hasta bien entrado 2023. Pero, tan pronto los aumentos mensuales se desaceleren, debido a la forma en que los índices calculan, caerán —quizás de manera bastante pronunciada—.

La economía mundial se encuentra ya en medio de una desaceleración de varios años, y los motores económicos usuales (EE. UU, China, Alemania) son incapaces de brindar alivio. Entre las principales economías, sólo India, Indonesia y Singapur están en crecimiento significativo, mientras que en varios países desarrollados se avecinan recesiones.

El súbito aumento en los precios de energía y alimentos amenaza con producir inflación general al aumentar costos, con reducir el crecimiento al desviar el gasto de los consumidores, y con quizás caer en una espiral de salarios contra precios. Si bien la presión sobre los precios de los alimentos puede disminuir en los próximos meses (al menos en EE. UU), ocurre lo contrario con los precios de la energía, ya que Rusia parece dispuesta a perder permanentemente su mercado europeo para promover sus objetivos bélicos. Mientras tanto, Arabia Saudita, el otro líder del cartel OPEP+ y enemigo de Occidente, tiene otra prioridad: maximizar sus ingresos mientras haya demanda de combustibles fósiles.

Las tasas de interés más altas ayudarán a frenar la demanda por su impacto sobre el consumo, la inversión empresarial y, a la larga, el gasto público. La economía estadounidense está mejor situada que la mayoría de las economías avanzadas pese a dos trimestres consecutivos de crecimiento negativo del PIB (una recesión técnica): es en gran parte autosuficiente, incluso en energía. Y la (algo mal llamada) Ley para la Reducción de la Inflación le ayudará de varias maneras. En contraposición, toda la Europa continental y el Reino Unido parecen condenados a crecimiento lento o recesión durante los próximos años, a escasez de energía, a dificultades para los menos favorecidos y a descontento industrial y social. Los bancos centrales apenas podrán ayudar mientras la inflación se mantenga tan por arriba de su objetivo del 2%. Los gobiernos tendrán que intervenir en una escala sin precedentes.

A pesar de los pronósticos para las tasas de los bancos centrales, los inversionistas institucionales parecen relativamente cómodos con la idea de que los rendimientos de los bonos a corto plazo no caerán mucho, mientras que las perspectivas de crecimiento económico limitarán el aumento de los rendimientos a más largo plazo, lo que resultará en una curva plana o invertida. Sin embargo, las apuestas bajistas de los fondos de cobertura y otros inversionistas apalancados están creando más volatilidad de lo habitual. Aún quedan por probar las ventas directas por parte de los bancos centrales de sus vastas tenencias de bonos soberanos, en contraposición a una mera liquidación de activos a medida que vencen.

Algunos inversionistas parecen estar mirando más allá de los aumentos a las tasas oficiales y las malas noticias económicas, pero cualquier repunte en los mercados de valores de las economías avanzadas probablemente será de alcance limitado por un tiempo todavía. Las acciones estadounidenses parecen frágiles y caras luego del repunte de julio, pero el fortalecimiento actual del dólar está, al menos por ahora, restringiendo los flujos de capital incluso hacia las economías en desarrollo más fuertes. Las empresas locales europeas y del Reino Unido, en especial, están expuestas a un sombrío panorama macroeconómico.

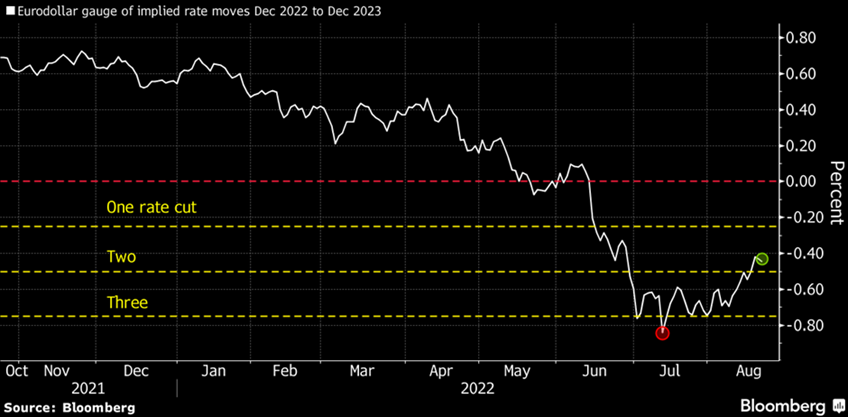

Figura 3: La Fed bajará tasas en 2023, pero más tarde y más pausadamente