Favor de no disparar al pianista, 4ª parte: ¿Qué decir de los bancos centrales?

Alastair Winter

(You can read the original English version here.)

Esta es la última de cuatro partes de esta serie escrita por Alastair Winter. Las partes anteriores son:

Favor de no disparar al pianista, 1ª parte: los banqueros centrales están bajo fuego

Favor de no disparar al pianista, 2ª parte: ¿Cómo fallaron los banqueros centrales?

Favor de no disparar al pianista, 3ª parte: los próximos dos años y más allá

Alastair Winter escribe, por supuesto, su propia perspectiva, no la de TransEconomics o Genevieve Signoret.

Con su credibilidad en juego, los banqueros centrales tendrán que hacer algo más que hablar en tono duro. Tendrán que seguir subiendo tasas hasta fines de 2022 e, incluso durante una recesión, retrasar cualquier recorte hasta bien entrado 2023, y eso sólo una vez que la inflación esté definitivamente retrocediendo (Figura 3).

Incluso entonces, las tasas de interés más bajas no impulsarán mágicamente al crecimiento. El gobierno australiano anunció en julio una revisión independiente de las “disposiciones de política monetaria de Australia”. Será sumamente interesante ver si llega a conclusiones relevantes para sus homólogos en otras economías desarrolladas. ¿Estarán los bancos centrales tomando suficientemente en cuenta complejos factores (geopolíticos, macroeconómicos, microeconómicos y sociales) que interactúan entre sí? ¿Tendrán en cuenta las consecuencias imprevistas? A riesgo de llevar la metáfora demasiado lejos, los “pianistas” necesitan cambiar su “repertorio” y lograr que otros “músicos” se unan a ellos en el concierto. Eso ciertamente sería preferible a que “sean fusilados” (pierdan su independencia).

Algunas reflexiones finales sobre el Reino Unido: el tema de la independencia del banco central puede sonar bastante árido y técnico, pero una revisión del Banco de Inglaterra seguramente generaría mucha controversia. Expondría el daño creciente de Brexit por el deterioro de los servicios públicos (incluidos los servicios públicos privatizados) y por décadas de inversión insuficiente en los sectores público y privado. Revelaría por qué el crecimiento y la productividad del Reino Unido van a la zaga de los de otras economías desarrolladas, por qué los británicos se están empobreciendo y por qué los recortes de impuestos (potencialmente inflacionarios) no son la respuesta. ¡Siento que el nuevo primer ministro (sea quién termine siendo), como líder del partido de gobierno durante los últimos 12 años, preferiría no enterarse!

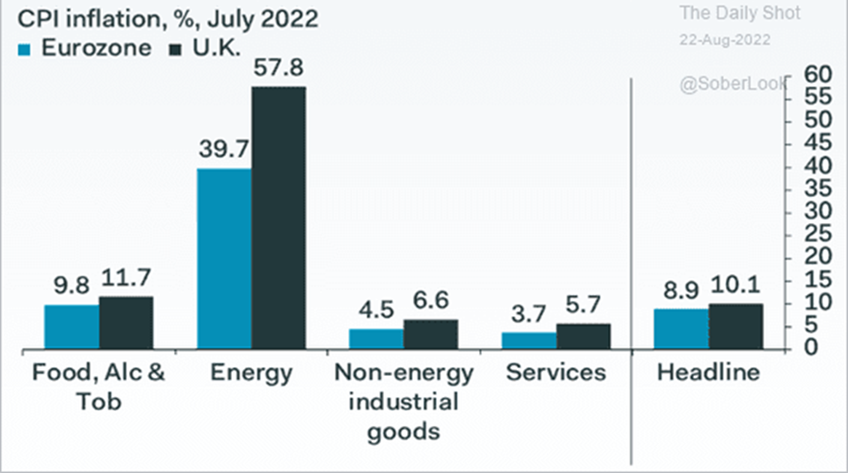

Figura 4: Inflación en Europa y el Reino Unido. Aumentos en precios de energía y alimentos, ¿siguen los salarios?

Fuente: Pantheon Macroeconomics