Suave todavía: Inercia

Genevieve Signoret

(You can read the original English version here.)

A continuación, presentamos un extracto de nuestra Perspectiva Trimestral. Haga clic aquí para leer el reporte completo.

Inercia

Estanflación y choques negativos de oferta

La economía global está experimentando estanflación, una situación en que la producción se contrae y las tasas de inflación están más altas.

La producción se está contrayendo

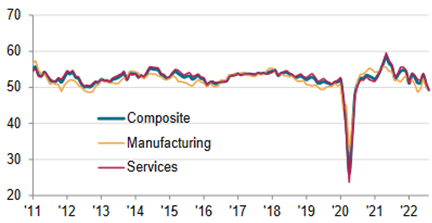

Global Composite Output, Manufacturing Output, and Services Business Activity Index, sa, >50 = crecimiento desde el mes anterior

Fuente: J.P.Morgan, S&P Global.

Los precios al consumidor se están acelerando

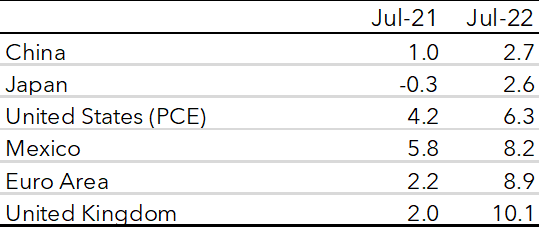

Países selectos: Tasas de inflación anual en julio 2022 (%)

Fuente: Bloomberg.

La causa primordial de la estanflación es una cascada de choques negativos de oferta. Un choque negativo de oferta es un evento que causa que la producción se reduzca a todos los niveles de precio.

Un ejemplo es una crisis de salud pública, digamos una pandemia, que cause paros en la producción. Otro es una sequía, digamos una inducida por el cambio climático. Un tercer ejemplo es una guerra.

¿Ya se dio cuenta de por qué hablamos aquí de una “cascada” de choques de oferta?

Ahora bien, la escasez que sigue a un choque negativo de oferta impulsa a los precios. Cuando se deja a la economía actuar sola, es esta inflación la que equilibra automáticamente a oferta y demanda. Los precios son entonces indicios de escasez que, en ausencia de cualquier intervención por parte de las autoridades monetarias, restauran el equilibrio entre oferta y demanda [1]. Si los bancos centrales pueden tolerar tasas de inflación superiores a sus metas (por ejemplo, por pensar que el pico en la inflación será transitorio) y dejan que el sistema de precios haga lo suyo —señalar escasez y reestablecer el equilibrio entre oferta y demanda—, entonces si bien se producirá menos, como los precios y los salarios subirán, los ingresos permanecerán intactos. Las utilidades corporativas se preservan. La gente permanece empleada. La gente no se atrasa en cumplir con sus deudas. Y las tesorerías públicas se mantienen bien fondeadas. Por lo tanto, los choques negativos de oferta no llevan inevitablemente a una recesión.

Pero si, por el contrario, los bancos centrales no pueden tolerar la inflación resultante de los choques de oferta y por ello intervienen para restaurar artificialmente el equilibrio entre oferta y demanda suprimiendo la demanda mediante un endurecimiento monetario, entonces las utilidades corporativas se encogerán o desaparecerán, los empleos se perderán, la morosidad aumentará y la recaudación fiscal caerá. En otras palabras, ocurrirá una recesión.

Bancos centrales hasta la coronilla de la alta inflación

Hoy en día, los bancos centrales no pueden tolerar la inflación consecuencia de los choques de oferta. Ha persistido por demasiado tiempo la cascada de choques: primero Covid, luego la invasión rusa de Ucrania, luego la sequía y ahora las secuelas de Covid (las cadenas de suministro aún en proceso de reparación, tasas de participación laboral aún inferiores a sus niveles preCovid, y confinamientos en China que aún recurren).

Las cadenas de suministro no se han reparado por completo

Índice global de Presión sobre las Cadenas de Suministro desde 2016 (desviaciones estándar desde su valor medio=

Fuente: Federal Reserve Bank of New York.

Las tasas de participación laboral en Europa (no se muestran) y en EE. UU no se han recuperado

Tasa de participación laboral en EE. UU últimos 10 años (% de la población en edad laboral)

Fuente: FRED.

Los banqueros centrales temen perder la credibilidad que tanto les costó construir en cuanto a su capacidad para conducir a la inflación a sus rangos objetivo. Así que los bancos centrales ahora van a estar dando prioridad a proteger su credibilidad como guerreros contra la inflación sobre proteger los niveles de empleo. Y vamos a asumir en nuestros tres escenarios que los banqueros centrales permanecerán obsesionados con mantener su credibilidad durante los ocho trimestres del horizonte de pronóstico. Ningún banco central va a tolerar durante el periodo de pronóstico tasas de inflación por arriba de su objetivo; hawkishness es en todas partes la orden del día.

Sí anticipamos una amplia variabilidad en la severidad de los resultados. Particularmente, esperamos que a la economía estadounidense le vaya menos mal que a la mayoría de las demás. Esto es porque, en nuestra opinión, la inflación en EE. UU está siendo impulsada no sólo por choques negativos de oferta, sino también por algunos choques positivos de demanda, a saber, enormes estímulos durante la pandemia de Covid y largas demoras en removerlos.

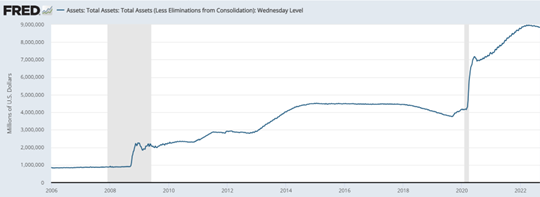

Los estímulos por Covid fueron enormes

Activos totales de la Reserva Federal desde 2006 (millones de dólares)

Fuente: FRED.

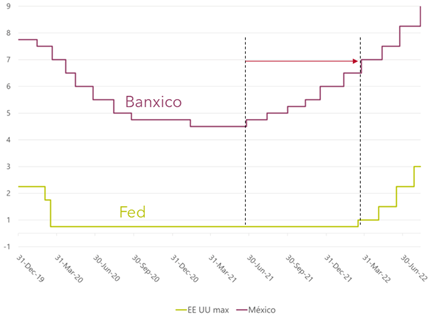

La Fed se demoró mucho en remover el estímulo por Covid

Tasa de política monetaria en EE. UU y México desde 2019 (% anual)

Fuente: Bloomberg.

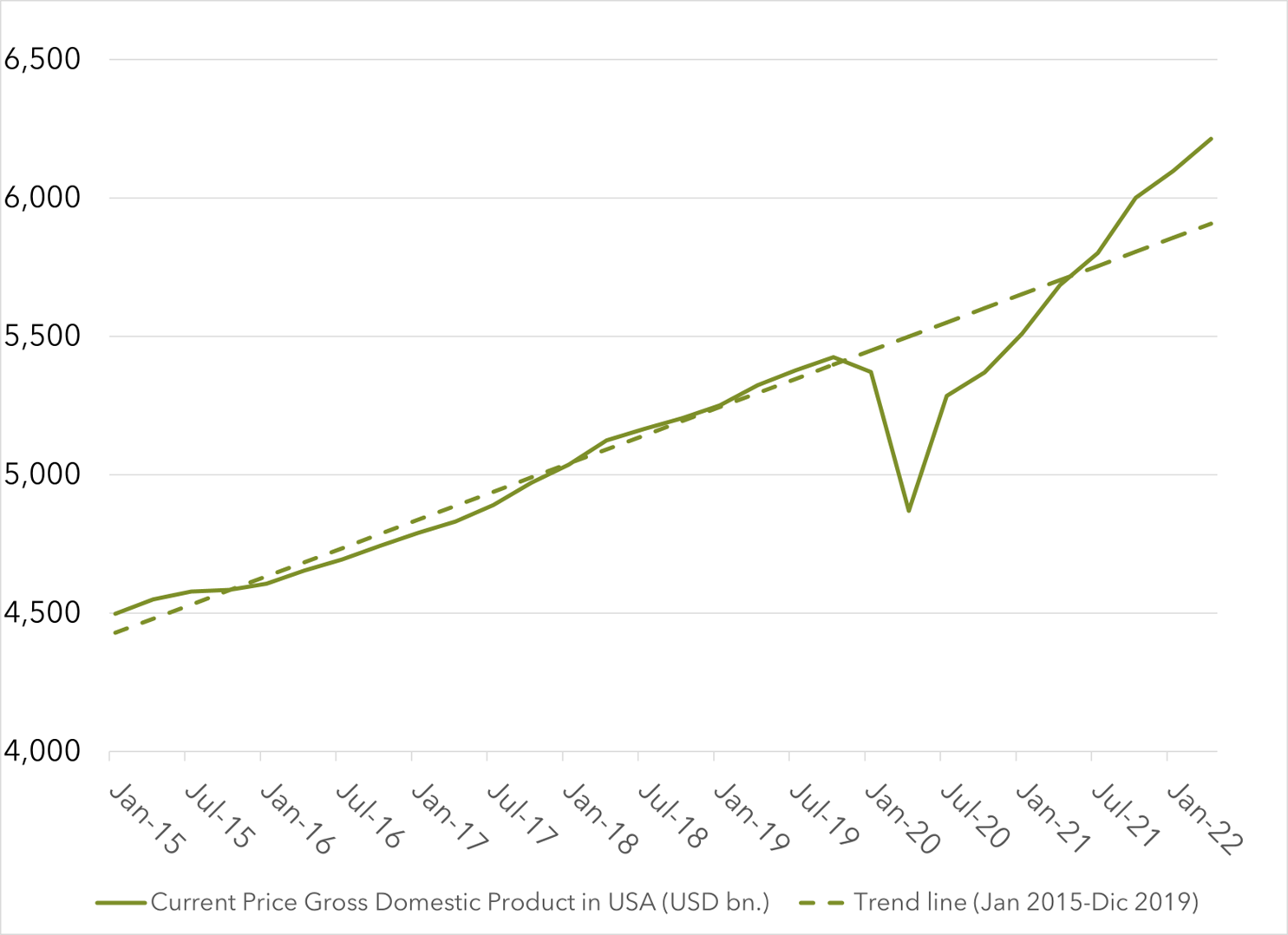

Estos choques han llevado a los ingresos totales de EE. UU, medidos por el PIB nominal, a una trayectoria que rebasa a su tendencia pre-Covid.

En EE. UU, el estímulo por el lado de la demanda infló al ingreso total

PIB nominal de EE. UU desde diciembre 2014 (miles de millones de dólares)

Fuente: FRED.

[1] Para una excelente exposición de este concepto, recomendamos George Selgin’s Less Than Zero.