Favor de no disparar al pianista, 2ª parte: ¿Cómo fallaron los banqueros centrales?

Alastair Winter

(You can read the original English version here.)

Este es el segundo de cuatro artículos relacionados escritos por Alastair Winter. Para leer los antecedentes de este artículo, visite Favor de no disparar al pianista, 1era parte: los banqueros centrales están bajo fuego.

Alastair Winter escribe, por supuesto, su propia perspectiva, no la de TransEconomics o Genevieve Signoret.

Cerramos el artículo de ayer con la pregunta, ¿será casualidad que ninguno de los Sres. Powell, Bailey o la Sra. Lagarde sea economista? El profesor Ricardo Reis de la London School of Economics es definitivamente un economista, y ha causado sensación desde junio con su artículo “The Burst of High Inflation in 2021–22: How and Why Did We Get Here?”[1]. El profesor Reis establece cuatro “hipótesis” que explican el aumento de la inflación, cada una de las cuales él considera un error por parte de los bancos centrales.

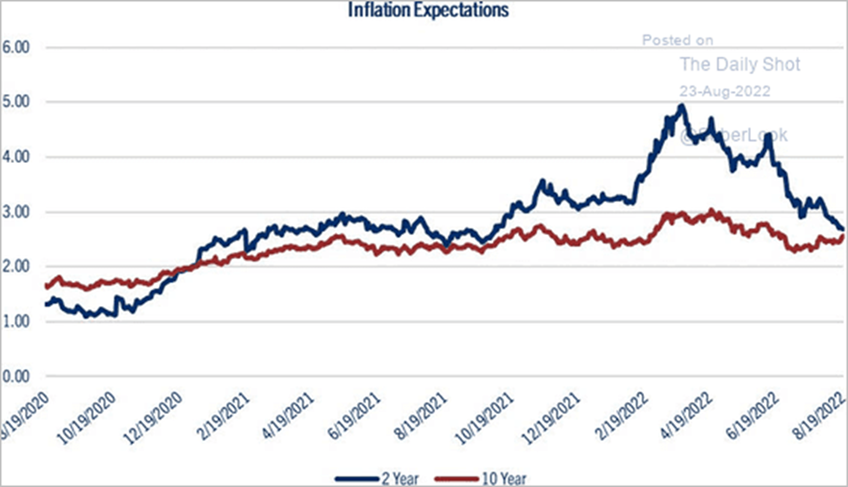

Mirando las Figuras 1 y 2, es difícil no estar de acuerdo con él. El suyo es, sin embargo, un artículo académico, así que lo que sigue es mi intento de describir en términos sencillos en qué, de acuerdo con Reis, se han equivocado los banqueros centrales en los últimos dos años:

- Subestimar el impacto inflacionario de A, los choques de oferta y demanda asociados con la pandemia, B, las medidas oficiales para apoyar a empresas y hogares, y C, el aumento en los precios de la energía durante 2021.

- No considerar la posibilidad de un cambio repentino en las expectativas de inflación.

- Confiar excesivamente, basándose en dos décadas “altamente exitosas”, en la idea de que de la política monetaria puede lograr crecimiento no inflacionario.

- Interpretar los bajos rendimientos de los bonos como un voto de confianza del mercado en la renuencia a subir las tasas de interés oficiales.

Figura 2: 2021 encontró a los bancos centrales con la guardia baja

Fuente: John Lynch, Comerica Wealth Management

El profesor Reis formula sus hipótesis dentro del marco convencional de que la política monetaria puede controlar la inflación, si bien no perfectamente y con errores cometidos por razones buenas y malas. Partiendo de esa base, llega a la conclusión condenatoria de que los bancos centrales han optado por permitir que la inflación supere sus objetivos —2% anual para el Banco de Inglaterra (BdI), el Banco Central Europeo (BCE) y la Fed—. Esta es una bala potencialmente letal para quienes dispararían a los “pianistas”.

Escribiendo como observador no académico, no puedo evitar ver en cada una de las cuatro hipótesis de Reis un problema fundamental que se remonta mucho más allá de 2020. Durante demasiado tiempo, los banqueros centrales han afirmado estar en control de sus respectivas economías. Esto los ha vuelto pasivos ante la inflación, que de hecho ha sido relativamente moderada desde la década de 1990, pero por razones que no incluyen un ejercicio magistral de la política monetaria. Esa pasividad, a su vez, les ha hecho prestar más atención, aunque de manera encomiable, a impulsar el crecimiento económico con la renuencia resultante a endurecer la política monetaria incluso al observar crecientes presiones inflacionarias.

El exceso de confianza ha llevado a los banqueros centrales a adoptar medidas tales como ingentes programas de compra de activos y periodos indefinidos de tasas de interés nulas (o negativas NIRP) pese a la incertidumbre acerca de sus efectos a largo plazo.

Por muy graves que hayan sido sus errores tanto a corto como a largo plazo, disparar (metafóricamente) a estos “pianistas” descarriados sólo puede empeorar las cosas. Las posiciones de la Fed y el BCE son constitucionalmente inexpugnables y la permanencia en el cargo de Powell y Lagarde es bastante segura. La situación del BdI resulta menos clara, ya que está en juego una revisión de su mandato por parte de un gobierno dispuesto a utilizar su mayoría parlamentaria para anular o eludir las prácticas (y leyes) establecidas.

Mientras tanto, el gobernador Bailey insiste en que él y sus colegas están “haciendo lo mejor que pueden” frente a acontecimientos externos imprevisibles e incontrolables. La libra esterlina probablemente sería (¿ya es?) la primera víctima de cualquier amenaza a la independencia del BdI, mientras que los inversionistas extranjeros que poseen el 30 % de los Gilt en cuestión querrán realizar (¿ya están realizando?) sus propias revisiones a la luz de tal amenaza.

[1] La ráfaga de alta inflación en 2021-22: Cómo y por qué llegamos aquí.