Por qué mi escenario central no incluye una espiral inflacionaria, parte 2: razones cíclicas

Genevieve Signoret

(You can read the original English version here.)

Ahora que todos dominan el argot que usan los economistas cuando hablan de inflación y política monetaria, lo usaré libremente para presentar tres razones cíclicas por las cuales pienso que el riesgo de una espiral inflacionaria descontrolada a nivel global es minúsculo.

Primero, la verdadera inflación no se está disparando. Lo que estamos viviendo es un cambio en los precios relativos como consecuencia de choques de oferta en la forma de cuellos de botella.

Segundo, a pesar de la apariencia de inflación, las expectativas siguen bien ancladas.

Tercero, la oferta monetaria no se está acelerando.

Razón cíclica número 1: La verdadera inflación no se está disparando

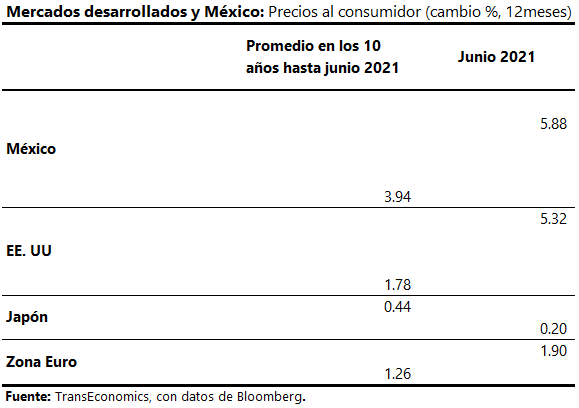

Ciertamente parece que la inflación se está disparando. Después de todo, los índices de precios al consumidor se están acelerando:

Los índices de precios al consumidor fuera de Japón sí se están acelerando

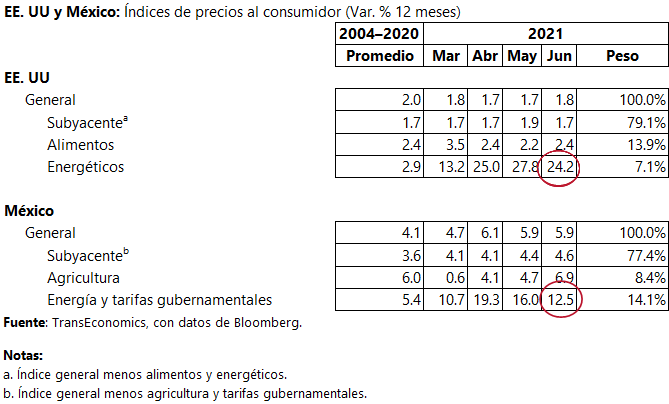

Sin embargo, una actualización de la tabla que mostré la última vez debería convencerte de que lo que estamos observando no es verdadera inflación –el aumento en precios no es generalizado. Los índices de precios al consumidor se están acelerando como consecuencia de agudos picos en los precios de grupos aislados de artículos como mercancías, combustible y transporte con relación a los precios de, por decir, servicios. Este cambio en precios relativos da la impresión de ser inflación.

Sin embargo, como el aumento en precios no es generalizado, no estamos observando inflación sino bruscos cambios en precios relativos

Razón cíclica número 2: las expectativas de inflación a mediano plazo permanecen ancladas.

Desde luego, siempre existe el riesgo de que una ilusión de inflación duradera lleve a que en algún momento se desanclen las expectativas de inflación. Este es precisamente el riesgo que motivó al Banco de México a subir sus tasas el 24 de junio:

Si bien se prevé que los choques que han incidido sobre la inflación son de carácter transitorio, por su diversidad, magnitud y el extendido horizonte en el que han venido afectando a la inflación, pueden implicar un riesgo para el proceso de formación de precios. En este contexto, se consideró necesario reforzar la postura monetaria a fin de evitar afectaciones en las expectativas de inflación, así como para lograr un ajuste ordenado de precios relativos y propiciar la convergencia de la inflación a la meta de 3%.

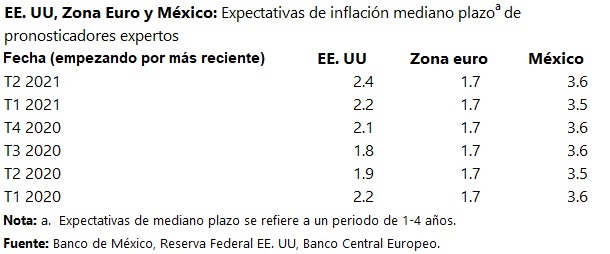

Hasta ahora no hay señales de que las expectativas de inflación se hayan desanclado.

Tenemos tres formas de medir las expectativas de inflación: encuestas a pronosticadores profesionales, encuestas a los propios consumidores, y las expectativas implícitas (eso creemos) en los precios de bonos. Veamos estos indicadores uno por uno.

En el mediano plazo, los pronosticadores profesionales prevén tasas de inflación estables

Muy bien, las expectativas de los pronosticadores profesionales no se han desanclado. ¿Qué ha pasado con las de los consumidores?

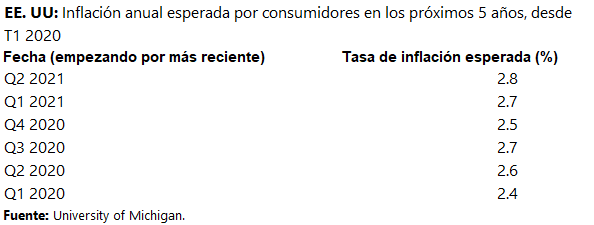

Como los consumidores tienden a no saber en qué valor se encuentran las tasas de inflación, pocas agencias estadísticas los entrevistan directamente en cuanto a sus perspectivas de inflación. La Universidad de Michigan en EE. UU es una excepción; a través de su Encuesta de Consumidores, los investigadores de la Universidad de Michigan piden a los consumidores que predigan la inflación. Mientras que no prestamos atención a los niveles de inflación que proyectan (los encuestados tienden a sobreestimarlos), sí nos interesan las fluctuaciones en esos niveles como evidencia de que las expectativas se están moviendo.

Veamos entonces cómo los consumidores han proyectado la inflación cinco años en el futuro, según los resultados de la Encuesta de Michigan:

Las perspectivas de inflación para los siguientes cinco años de los consumidores en EE. UU apenas se han movido

Como puedes ver, al menos en EE. UU, si bien ha aumentado la tasa de inflación que los consumidores esperan en los siguientes cinco años, el cambio ha sido bastante pequeño (0.4 puntos porcentuales).

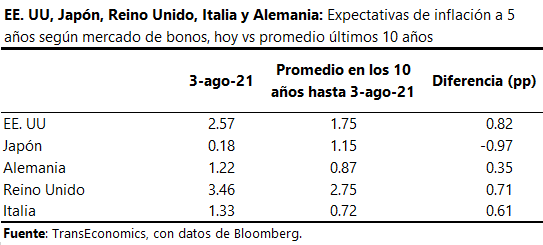

¿Qué nos dicen las expectativas de inflación reveladas por rendimientos de bonos? Los economistas leen de la diferencia entre la compensación (rendimiento efectivo) que exigen los inversionistas en bonos nominales y la que exigen los inversionistas en bonos protegidos contra inflación. Debajo te muestro estos rendimientos para varias economías desarrolladas. Han estado por arriba de su promedio de diez años, pero no mucho.

Fuera de Japón, las expectativas de los participantes en el mercado de bonos han superado su promedio de 10 años por menos de un punto porcentual. En Japón han caído, de hecho.

Razón cíclica número 3: los agregados monetarios se están desacelerando

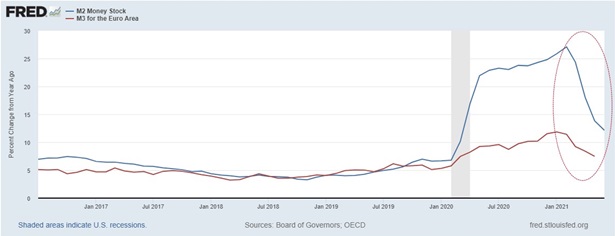

Ahora dirigimos nuestra atención a los agregados monetarios (el dinero) en el sentido amplio. Si la inflación estuviera de hecho a punto de explotar, probablemente veríamos crecimiento exponencial en amplios agregados monetarios tales como el M2 en EE. UU o el M3 en la zona del euro. Empero, como podemos ver en la siguiente gráfica, en realidad se están desacelerando.

Si los bancos centrales estuvieran a punto de perder control de la inflación, veríamos aceleración en los agregados monetarios, no la ralentización que vemos

EE. UU y zona del euro: Agregados monetarios, últimos cinco años (cambio % a/a)

Fuente: FRED.

En resumen, hay tres factores cíclicos que sustentan mi opinión de que la inflación global no está por salirse de control:

- La verdadera inflación no se está disparando. Lo que está pasando es que conforme se reactiva la economía hay picos en precios relativos causados por choques de oferta transitorios (cuellos de botella).

- Las expectativas de inflación no han saltado abruptamente.

- Los agregados monetarios no se están acelerando, sino todo lo contrario.

Por otra parte, estos argumentos cíclicos son sólo una parte de mi historia, que incluye también razones estructurales. Para entender lo que quiero decir, manténganse atentos para leer la tercera y última parte de esta serie de artículos.

Parte 1: Por qué mi escenario central no incluye una espiral inflacionaria: el argot